چگونه ریسک سرمایه گذاری خود را کاهش دهیم؟

تئوری مدرن پرتفوی (Modern Portfolio Theory) نوعی مدل سرمایهگذاری است که سرمایهگذاران از طریق آن تلاش میکنند تا با کاهش ریسک بیشترین سود ممکن را در سبد سرمایهگذاری خود ایجاد کنند. این مدل توسط فردی به نام هری مارکویتز در سال ۱۹۵۲ ارائه گردید. این مدل سرمایهگذاری از طریق متنوعسازی (Diversification) تلاش میکند تا مطلوبیت سبد سرمایهگذاری را افزایش دهد. آشنایی و به کارگیری این روش در کنار سایر روشهای تحلیلی مانند تحلیل تکنیکال و تحلیل بنیادی (فاندامنتال ) کمک میکند تا سرمایهگذاری بهتری انجام شود.

در بازارهای مالی همه افراد به نوعی در جستجوی حداکثرسازی بازدههای احتمالی خود همراه با سطوح ریسک مختلف در کوتاه مدت یا بلندمدت هستند. بنابراین در نظر گرفتن تنها یک دارایی و سرمایهگذاری بر یک نوع ابزار مالی ریسک بیشتری را به وجود میآورد. لذا ترکیب چند دارایی و سرمایهگذاری در بازارهای مختلف به متعادل شدن سرمایهگذاری و کاهش ریسک کمک میکند.

برای مثال داشتن حساب بانکی یا خرید اوراق بدهی بدون ریسک برای بسیاری از افراد گزینهای امن برای پسانداز کردن پول است. اما بازده مورد انتظار را میتوان با ترکیب سرمایهگذاری در صندوقهای سرمایهگذاری و یا سهام افزایش داد. در مقابل، خرید و فروش سهام، سکه و یا دلار به تنهایی ریسک بالایی را برای افراد به ارمغان میآورد و در برخی بازارهای نوسانی و یا زمانهای خاص، ارزش خالص سرمایه افراد را کاهش میدهد. بنابراین میتوان در کنار انجام معاملات سهام، خرید و فروش واحدهای صندوقهای سرمایهگذاری مشترک و یا اوراق بدهی را نیز در نظر گرفت. گزینههای بسیار زیادی برای سرمایهگذاری در بازار وجود دارد و افراد براساس اهداف مالی و انتظاری که در آینده دارند و با در نظر گرفتن سطح ریسک پذیری خود میتوانند از بین این گزینهها موارد مطلوب خود را انتخاب کنند.

در مدل تئوری مدرن پرتفوی سبکی از سرمایهگذاری وجود دارد که بسیاری از مشاوران سرمایهگذاری و افراد از آن استفاده میکنند به نام تخصیص دارایی تاکتیکی که معیارهای مورد نظر در تئوری مدرن پرتفوی را دارد. افراد با استفاده از این سبک در سه نوع از دارایی سهام، اوراق بدهی (و مشارکت) و پول نقد سرمایهگذاری میکنند تا به صورت فعال درصد سبد خود را با هدف حداکثر کردن سود و حداقل کردن ریسک متعادل کنند. برای مثال فردی که تمایل دارد تا بازده بالایی را در سبد خود کسب کند درصد سهام بالاتری را نسبت به اوراق مشارکت و پول نقد در نظر میگیرد و فرد با پذیرش ریسک کمتر ترجیح میدهد تا ۷۰ درصد سرمایه خود را در اوراق مشارکت گذارد یا به صورت پول نگه دارد و ۳۰ درصد باقیمانده را در سهام یا سایر بازارهای نوسانی قرار دهد.

در واقع واژه پرتفوی و یا سبد سرمایهگذاری به مجموعهای از سهام و یا داراییهای مالی اطلاق میشود که افراد در آنها سرمایهگذاری میکنند. در روش تئوری مدرن پرتفوی تلاش میشود تا سود سبد بیشتر به شاخص و روند بازار نزدیک باشد. برای مثال در خصوص بازار بورس و اوراق بهادار، یک فرد تلاش میکند تا سهامی را که همراه با روند بازار افزایش یا کاهش دارند را خریداری کنند. بسیاری از سرمایهگذاران حرفهای با استفاده از این روش به تجزیه و تحلیل بازار و آنالیز ریسک میپردازند.

در این روش در حقیقت مارکویتز معتقد است که بازده سبد سهام برابر بازده وزنی هر یک از سهمهاست اما ریسک سبد سهام برابر ریسک وزنی هر سهم نیست و به همبستگی بازده هر سهم با یکدیگر دارد. این موضوع به این معنی است که هر چه همبستگی بازده سهام به یکدیگر کمتر باشد، ریسک سبد نیز بسیار کمتر خواهد شد. در این نظریه تغییرات حول میانگین ریسک در نظر گرفته میشود و برای اندازهگیری کمی آن از واریانس و انحراف معیار استفاده میشود. در این روش نیاز به اطلاعات تاریخی زیادی است و هرچه اطلاعات تاریخی یک سهم بیشتر باشد نتایج قابل اتکای بیشتری کسب میشود.

ریسکهای سرمایهگذاری به دو نوع عمده طبقهبندی میشوند. آن بخشی از ریسک را که بتوان با افزایش تعداد سهام و داراییها و یا کم کردن همبستگی سهام با تغییر صنایع مختلف بتوان کاهش داد، ریسک غیرسیستماتیک یا کاهشپذیر میگویند. بخشی از ریسک را که از این راه نتوان افزایش داد ریسک سیستماتیک یا ریسک بازار در نظر میگیرند. فرض تئوری مدرن پرتفوی این است که افراد ریسکگریز هستند و کمترین ریسک را از سبد سرمایهگذاری خود انتظار دارند. این مورد نشاندهنده این است که کسی ریسک بیشتر را تحمل میکند که انتظار سود بیشتری را داشته باشد.

بازده موردانتظار از سبد یا پرتفوی با مجموع وزنی بازده هر سهم محاسبه میشود. برای نمونه اگر یک سبد دارایی چهار سهم با میزان برابر (۲۵% از سبد دارایی) و بازدههای موردانتظار ۵، ۱۰، ۲۰ و ۳۰ درصد باشد، بازده موردانتظار سبد به صورت زیر محاسبه میشود:

%۲۵/۱۶ = (۲۵% * ۵%) + (۲۵% * ۱۰%) + (%۲۵ * ۲۰%) + (۲۵% * ۳۰%)

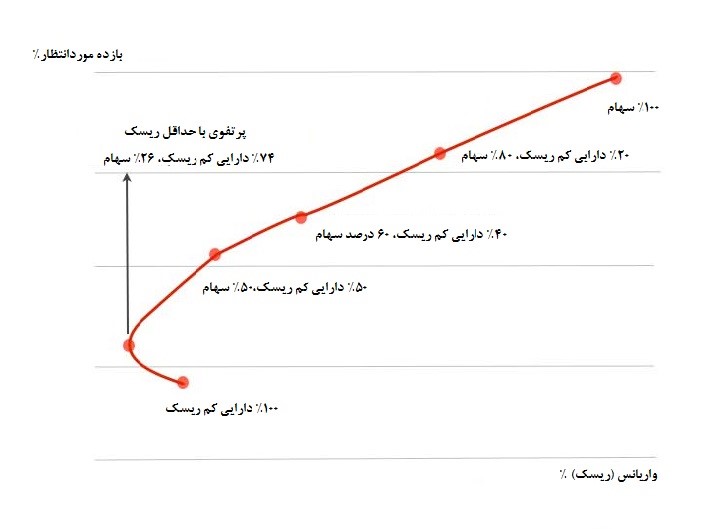

محاسبه ریسک سبد کمی پیچیده است و همراه با واریانس هر دارایی با همبستگی هر جفت دارایی است. برای محاسبه ریسک این سبد، فرد به واریانس هر سهم و همبستگی بین هر دو سهم نیاز دارد. هر ترکیب ممکنی از داراییها را میتوان در نموداری با محوریت ریسک و بازده به تصویر کشید. این نمودار نشاندهنده مطلوبترین سبد است و به آن مرز کارا گفته میشود. در شکل زیر نمونهای از این مرز کارا با گزینههای مختلف سبد سرمایهگذاری قابل مشاهده است.

افراد با محاسبه میانگین و واریانس گزینههای مختلف میتوانند به سبد سرمایه مطلوب خود دست یابند. تکنیک تئوری مدرن پرتفوی مانند هر روش دیگری در محاسبه ریسک و بازده سهام نیاز به بازنگری و بررسی پیوسته دارد و افراد باید عوامل مختلف دیگر را در هنگام استفاده از این روش در نظر بگیرند.

برای مطالعه مقاله: اختیار معامله چیست؟ کلیک کنید

نویسنده: زهرا خورشیدی